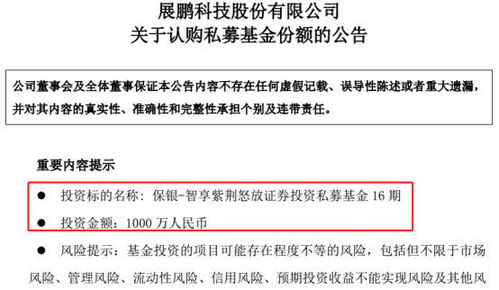

A股上市公司展鵬科技發布公告稱,擬使用自有資金認購某百億級私募機構發行的私募基金產品,這一舉動再次將上市公司與私募機構的“聯姻”推至聚光燈下。據統計,今年以來,已有包括展鵬科技在內的7家上市公司累計投入5.53億元資金,用于認購各類私募證券投資基金或私募股權基金,顯示出在復雜的經濟環境下,上市公司對通過專業私募機構進行財富管理和產業布局的持續青睞。

這一現象背后,反映了上市公司資金管理的多元化趨勢。在主營業務增長面臨挑戰或持有充裕現金時,通過認購業績穩健、策略成熟的頭部私募產品,成為其提升資金使用效率、尋求財務收益的重要途徑。尤其是百億級私募,憑借其強大的投研能力、規范的風控體系和長期業績記錄,往往成為上市公司優先選擇的合作對象。這種合作不僅能帶來潛在的投資回報,有時也能為上市公司的主業發展帶來產業鏈上的協同與資源嫁接。

值得注意的是,在此次披露的相關信息中,“因私出入境中介服務”這一關聯領域被提及。這或許暗示了部分私募基金的投資范圍或相關方背景涉及海外資產配置、跨境投資或高凈值客戶服務等領域。隨著中國居民全球資產配置需求上升和跨境業務活躍,與之相關的金融服務,包括合規的因私出入境中介所配套的財富管理需求,可能成為一些私募機構挖掘的細分賽道。這也提醒市場參與者,在關注私募投資財務回報的也需對資金最終投向的底層資產和相關聯的合規性、風險性保持關注。

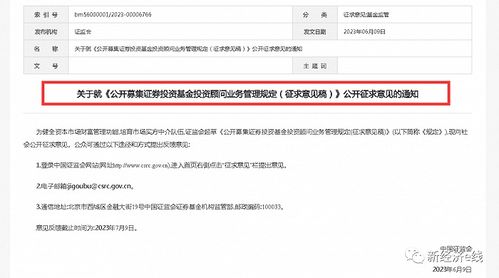

對于上市公司而言,大手筆投資私募產品也并非毫無風險。私募基金本身的業績波動、管理人的道德與操作風險、以及市場系統性風險等,都可能影響資金安全與收益。因此,監管部門與投資者也呼吁上市公司需建立嚴謹的決策程序,充分進行盡職調查,并做好信息披露,以保障股東利益。

年內超5億元的資金流入,體現了資本市場中產業資本與金融資本結合的深度正在加強。私募行業憑借其靈活性、專業性,持續吸引著機構投資者的目光。而“因私出入境中介服務”等細分領域的浮現,則預示著投資策略與資產類別正朝著更加多元化、國際化的方向發展。這一趨勢能否持續,不僅取決于私募機構的業績表現,更取決于整體經濟環境的走向與監管政策的導向。